Как работают проценты по банковским депозитам

С 2018 года штатный эксперт редакции портала Zanimaem.kz с опытом работы более 11 лет в финансовой сфере.

Работал в МФО КазКредитЛайн и Нурбанке. Изучал финансы и кредит в КАЗНУ. Отвечает за публикации текстов, проверку информации, аналитику.

Основной параметр, на который мы обращаем внимание при оформлении банковского вклада, – его доходность. Она определяется размером процентной ставки и условиями начисления процентов. Они бывают простыми и сложными, могут начисляться ежемесячно, раз в полгода, год или в конце срока, регулярно выплачиваться вкладчику или оставаться на счёте в рамках капитализации. Расскажем подробнее, что нужно знать о процентах по депозитам, прежде чем подписывать договор с банком.

Что такое проценты по вкладам

Проценты по депозитам – вознаграждение вкладчику за то, что банк получает возможность в течение определённого времени пользоваться его средствами. Доходность определяется годовым процентом по вкладам. Например, если банк предлагает разместить деньги под 10% годовых, это значит, что за 12 месяцев на переданную клиентом сумму будет начислено 10%.

Если используется простой процент без капитализации, на примере это выглядит так:

- вкладчик выбирает счет сроком на 1 год и кладёт на него 1 млн тенге;

- при этом банк предлагает фиксированную ставку 10% годовых;

- проценты выплачивается общей суммой в конце срока, капитализация не используется;

- в конце срока клиент закрывает вклад и получает доход в сумме 100000 тенге.

При открытии вклада клиент должен знать различия в номинальной ставке и ГЭСВ (годовой эффективной ставке вознаграждения). ГЭСВ – номинальная ставка вместе с другими расходами клиента, например, комиссиями за обслуживание, страховками и др. Чаще это понятие используется при кредитовании, но работает и в отношении депозитов.

Привлечение средств на вклады для банков – возможность получить в распоряжение дополнительные суммы, которые используются для кредитования бизнеса и населения. За такую возможность они платят своим клиентам, причём никогда не остаются «в минусе», поскольку ставки по депозитам обычно ниже, чем по кредитам и особенно кредитным картам.

При начислении процентов на депозиты есть такие особенности:

- Самая высокая ставка обычно используется по срочным вкладам на длительный срок без возможности пополнения и снятия. В Казахстане это сберегательные депозиты. Если клиенту позволяют класть деньги на счёт и регулярно снимать определённые суммы, ставка будет ниже.

- Минимальная ставка используется по вкладам до востребования – обычно около 0,01%. Их ещё называют текущими, они не предназначены для получения дохода, используются для обычного хранения средств на счёте.

- Банк не может в одностороннем порядке снизить ставку после того, как заключил с вкладчиком договор. Она будет действовать до того момента, когда закончится срок договора или клиент досрочно снимет деньги со счёта. Повышение вставки допустимо, но, естественно, банки не используют такую возможность.

Нацбанк устанавливает максимальные рекомендуемые ставки вознаграждения, выше которых банки стараются не поднимать доходность по своим продуктам. Наибольшей популярностью пользуются несрочные депозиты – по ним предусмотрены пополнение и снятие, получать деньги со счёта можно до неснижаемого остатка, а ставка по ним часто превышает 10% годовых.

Какие бывают проценты

Проценты бывают двух типов – простые и сложные:

- Простые. В этом случае доход начисляется по фиксированной ставке за всё время нахождения средств на депозите. Вкладчик может получать их ежемесячно, в конце срока или с другой периодичностью. Чаще всего такую методику используют, если открывается вклад с возможностью снятия и пополнения. При использовании простых процентов доходность обычно ниже – таким способом банк защищает себя от вероятности того, что клиент заберёт деньги раньше срока.

- Сложные. Так называют программы с капитализацией. При их использовании проценты начисляются на проценты – всё, что начислено по вкладу, вкладчик не забирает, а оставляет на счёте. Соответственно, база для начисления процентов увеличивается, растёт и итоговая доходность. Вклады с капитализацией всегда выгоднее, но чем меньше сумма, тем менее будет видна разница в доходности.

Кроме того, существует плавающая ставка. Например, в первые три месяца банк начисляет проценты по ставке 10% годовых, следующие 3 месяца – 8%, а оставшиеся полгода – 6%. Такие продукты бывают менее выгодны, чем вклады, где ставка фиксирована на весь срок и не меняется.

Как начисляются

Самый удобный способ рассчитать доходность по банковскому вкладу – использовать специальные онлайн-калькуляторы. Обычно нужно знать всего три параметра – сумму, срок и размер процентной ставки. Но точным расчёт будет только в том случае, если используются простые проценты, а ставка не плавающая. Некоторые калькуляторы позволяют провести расчёт с использованием капитализации. Также для этой цели можно использовать формулы.

Простые

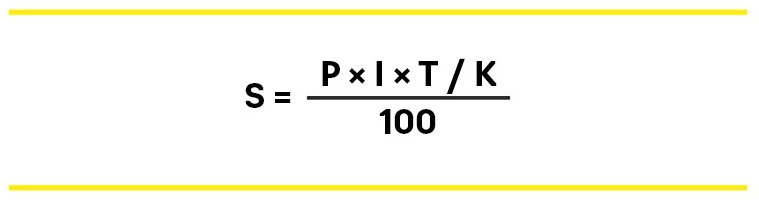

Для расчёта простых процентов используют следующую формулу:

Здесь:

- S – сумма процентов за весь срок;

- P – размещенная на вкладе сумма;

- I – годовая процентная ставка;

- T – срок вклада в днях;

- K – количество дней в году (365 или 366).

Для примера сделаем расчёт при условии, что вклад открыт на таких параметрах:

- сумма 350000 тенге;

- срок 9 месяцев;

- ставка 4,7% годовых.

Итоговая доходность составит: 350000*4,7*273/365/100 = 12308 тенге.

Простые проценты можно использовать только в том случае, если база для начисления не меняется, то есть, вкладчик не снимает деньги, не добавляет их на вклад и не подключает капитализацию.

Сложные

Сложный процент используют, когда сумма на счёте не фиксирована и может как увеличиваться, так и уменьшаться:

- клиент выбрал капитализацию, то есть начисленные проценты суммируются с телом депозита;

- вкладчик регулярно вносит суммы на счёт или снимает их без закрытия (до неснижаемого остатка).

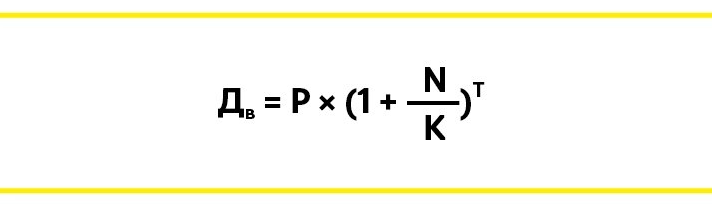

Формула отличается в зависимости от того, с какой периодичностью проводится капитализация. Для ежедневной она будет следующей:

Здесь:

- Дв – сумма в конце срока, начисленные проценты + тело вклада;

- Р – начальный размер депозита;

- N – процентная ставка, разделенная на 100;

- К – количество дней в году (365 или 366);

- Т – срок вклада в днях.

Если вклад открыт на тех же параметрах, в конце срока вкладчик получит 12522 тенге, то есть, на 218 тенге больше, чем при использовании простых процентов. Чем больше будет начальная сумма, тем больше будет эта разница.

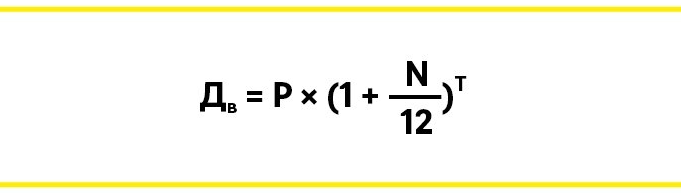

Если капитализация используется раз в месяц, формула будет другой:

Здесь Т – срок договора в месяцах. Если провести расчёт по исходным данным, то вкладчик получит уже 12533 тенге – на 11 тенге больше. При ежеквартальной капитализации формула та же, но Т – количество кварталов в сроке. Если использовать этот метод, то в конце срока вклада доходность клиента составит 12483 тенге.

Как выплачиваются вкладчикам

Периодичность выплаты процентов устанавливает банк, она указана в договоре. По некоторым депозитам у клиента есть возможность самостоятельно выбрать, как он хочет получать доход. В целом возможны такие периоды:

- ежедневно;

- раз в месяц;

- ежеквартально;

- раз в полгода;

- один раз в год;

- в конце срока.

Чаще всего используют ежемесячную выплату процентов – это самый удобный вариант и для банков, и для вкладчика.

Проценты начисляют со следующего после подписания договора дня. Последний день – дата завершения действия договора или момент, когда вкладчик хочет забрать деньги досрочно. Обычно для перевода используют текущие счета клиентов банке, в основном карты, но в некоторых случаях деньги можно забрать в кассе наличными.

Проценты при досрочном закрытии вклада

Основное условие, при котором клиент получает заявленную банком доходность, – соблюдение условий договора. То есть, если предполагается, что деньги будут лежать на счете в течение года, вкладчик не будет снимать их и пополнять счёт.

При досрочном закрытии возможны разные варианты:

- Вне зависимости от того, в течение какого срока деньги пролежали на счёте, банк использует ставку, как по вкладу до востребования. То есть, фактически вкладчик не получает доход по депозиту.

- Банк может сохранить начисленные проценты, если деньги пролежали на счёте определенное время – обычно минимум 3–6 месяцев после заключения договора или 50% срока.

Условия досрочного закрытия обычно прописаны как один из пунктов договора, поэтому важно учитывать его при оформлении. В целом рассчитывать на то, что весь доход сохранится, не стоит – для банка досрочное закрытие означает потерю прибыли, поэтому условия всегда будут невыгодными.

В то же время законом установлено, что банк не имеет права не выдавать клиенту деньги по его требованию. Препятствий для досрочного закрытия нет – вкладчик может забрать средства даже на следующий день после заключения договора.

Доходность вкладов в банке

Банки Казахстана предлагают разную доходность по своим продуктам, например:

- в Народном Банке по депозитам онлайн эффективная ставка составляет до 17,5%;

- Altyn Bank предлагает ставку до 16,2%;

- в ForteBank по депозиту действует ставка 15,8%;

- в Bereke Bank для зарплатных клиентов действует ставка 14,5%.

Самые выгодные – сберегательные депозиты. По ним используется максимально высокая ставка. Например, KZI Bank предлагает по такому продукту до 18,3% годовых, но деньги должны пролежать на счёте 3 года, а минимальная сумма открытия – 400 тыс. тенге.

Кому нужно платить налог с процентов по депозитам

Полученные по банковским вкладам проценты также считаются доходом человека. Согласно законодательству, граждане Республики Казахстан платят с доходов подоходный налог. Но депозиты являются исключением – статья 341 НК РК говорит, что эти деньги не подлежат налогообложению.

Но такое правило действует только для граждан Казахстана. Для иностранцев всё иначе – для них исчисление и удержание подоходного налога выполняет банк, который выступает налоговым агентом. При этом для большинства нерезидентов его удерживают по ставке 15%, а если вкладчик зарегистрирован в оффшоре – 20%.